政府の財政危機はどのようにして発生するのか。筆者は、財政に対する懸念が高まっていくなかで、金利の上昇を許容せざるを得ない状況まで円安が加速度的に進んだ場合に、強いインフレと同時に財政危機が発生すると予想している。日銀が国債を無制限に買い取れば金利の上昇は抑えられるだろうが、それは同時に円安をもたらすものでもある。従って、円安が加速度的に進む状況では、財政ファイナンスは抑制せざるを得なくなり、金利が上昇して(さらに金利のボラティリティも高まって)財政危機が訪れるだろう。また、急激な円安を抑えるために、日銀が政策金利を上げざるを得ない状況がきっかけとなって財政危機が発生するかもしれない(金利上昇は短期金利の上昇が先行するかもしれない)。

このような状況では、財政危機に加えて、金融危機も同時に発生するだろう。銀行が国債を含む債券の含み損を抱えて貸出余力が低下するため企業の資金繰りが悪化し、企業の業績悪化や倒産が増えることになるのである。

このとき家計は、強いインフレと同時に賃金の下落の影響を被ることになる。また、このようなスタグフレーション的な状況のなかで増税も受け入れざるを得なくなる可能性もある。

財政危機の根本的な原因は、再分配機能が拡大して政府が肥大化してきたことにあるだろう。従って、以下では、財政危機後のシナリオとして、増税なしに政府をスリム化することで財政危機を乗り切るシナリオ1(後述)と、肥大化した政府を維持したまま所得税と消費税への増税による国民への負担増でひとまず財政危機を脱するシナリオ2(後述)を用意した。そして、2016年度以降の25年間それぞれに対して財政危機シナリオを1年ずつずらしながら発生させて、家計にどのような影響を与えるかのシミュレーションを行った。

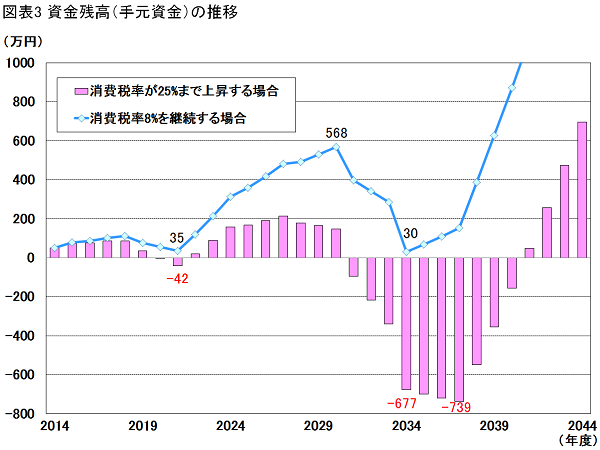

シミュレーションでは一つのモデル世帯を設定した。モデル世帯への財政危機の影響額を一つの目安として、スケール調整をすることで実際の世帯への影響額をつかんで欲しい。モデル世帯(後述)を簡単に述べると、2015年度の末の時点で夫32歳、妻30歳、第一子2才、2016年度に第二子を出産予定、夫の年収は500万円、妻は主婦だが第二子が小学生になる年から年収130万円、子供の教育は幼稚園から大学まで全て公立、3500万円の住宅購入(自己資金700万円)という世帯である。また、この世帯の資金残高(手元資金)は、財政危機が発生しない場合、将来に渡って常にプラスを維持するものの、妻が働き始める前と子供が大学に通う時期に少なくなり、ぎりぎりのところでプラスを維持した状態である。

このモデル世帯についてシナリオ1(財政構造改革断行、増税なし)の財政危機が発生した場合、次のような結論が得られた。

- 子育て期間中に財政危機が発生した場合、増税が行われないにもかかわらず、600万円から700万円程度の資金不足が発生する。資金不足は子供が大学に通う時期にピークを迎えるため、この時期にかけて、新たな収入源を確保しなければいけない。

- 資金不足の増加のスピードが速い時期は、妻が働き始めるまでの期間と子供が大学に通う期間である。これらの時期ではそれぞれ、危機発生から短期間(3年間)のうちに資金の不足額が200万円程度、300万円程度まで拡大する。また、子供が大学に通い始める直前に財政危機が発生した場合、5年間のうちに資金の不足額が500万円程度まで拡大する。

次に、シナリオ2(現状維持、増税あり)の財政危機が発生した場合、次のような結論が得られた。

- 財政危機が早まれば早まるほど増税の影響が強まり、最大で1,900万円程度の資金不足が発生する。資金不足は子供が大学に通う時期にピークを迎えるため、この時期にかけて、新たな収入源を確保しなければいけない。

- 資金不足の増加のスピードが速い時期は、妻が働き始めるまでの期間と子供が大学に通う期間である。これらの時期ではそれぞれ、危機発生から短期間(3年間)のうちに資金の不足額が300万円程度、400万円程度まで拡大する。また、子供が大学に通い始める直前に財政危機が発生した場合、5年間のうちに資金の不足額が750万円程度まで拡大する。

財政危機が発生した場合の家計への影響は想像以上に大きい。モデル世帯では、政府がスリム化に成功して増税しない場合でも最大700万円程度の資金不足が発生し、現状維持で増税によって危機を脱した場合は最大1,900万円程度もの資金不足が発生することになる。特に、増税を行った場合は、短期間(3年間)で400万円、また、5年間のうちに750万円もの資金不足が発生してしまう時期があるため、新たな収入源を確保する前に万策尽きてしまうことも起こり得るだろう。(詳細については、本稿の以下の「財政危機シナリオ」「モデル世帯」「シミュレーション結果」、および、キャッシュフローレポート「シナリオ1、17.3MB」「シナリオ2、17.6MB」を参照のこと)

なお、これらの結果は、マクロ的な意味でのインフレや賃金下落を反映したものであり、失業や会社の倒産といった個人的な要因は含まれていない。従って、これらの個人的な要因が重なった場合は、状況はより悪化することになる。

家計への負担を最小限に抑えるためにも、増税による解決(シナリオ2)だけはどうしても避けなければならない。子育て世代への負担を軽減するためには、政府のスリム化は必要不可欠であろう。

■ 社会のあり方を見直す時期が来ている

財政危機は発生しないという論者は多数存在するし、そうだと願いたい。ただ、筆者は、政府の政策の良し悪しというよりも、むしろ、前世紀を通して政府が再分配機能を拡大し続けてきたことが本質的な問題だと考えている。今後、我が国では、大きな政府を維持できるだけの経済規模の拡大が期待できる状況とはいえない。また、社会主義的な空気が支配する環境では起業家精神やイノベーションは育ちにくいものである。従って、大幅な構造転換を行わない限り、我が国の財政は遅かれ早かれ行き詰ってしまうことは避けられない。

社会主義的な制度がよいのか、それとも、個人により依存した制度が良いのか。それは、結果に対する責任を個人の置かれた環境に帰するのか、それとも、個人の選択に帰するのかに大きく依存している。確かにその責任の所在には両方の側面があることに異論はないが、あまりに前者に偏ってしまうと、自分は悪くない、悪いのは自分以外の周りが悪いのだという思考回路に陥ってしまう。そして、前向きに生きようという意欲を失い、他人の努力に対する敬意を忘れ、他人の自由に対して不寛容になっていく。それが、当事者意識のない批判のための批判を生み、些末なことでの揚げ足取りをもたらし、出る杭は打たれる空気を作り出し、究極的には進歩も発展もなく笑顔のない社会へと繋がっていくことになる。(ここで、行動するしないを含めた個人の選択行為の結果に対しては個人により依存するべきであろうが、個人の選択が及ばない要因による結果に対しては一定の配慮が必要であることを付け加えておく。)

今は安定的に見えるものでも、一旦バランスを失うと、もろく崩れ去ってしまうかもしれない。大事なのは、自分で何かを感じ取ることなのだろう。経済の動向に何か不自然さを感じたり、将来について不安を感じたりするようであれば、早い段階から準備を始めるのが良いであろう。最近の若い世代は貯蓄に励む人が増えているとも聞くが、これは、本能的に危険を察知しての準備行動なのかもしれない。

近い将来、国民は選択を迫られるだろう。社会主義的な制度を現状のまま残しておくのか、それとも、より個人の独立心に依存した社会を目指していくのか。社会のあり方を見直す時期が来ているのだろう。

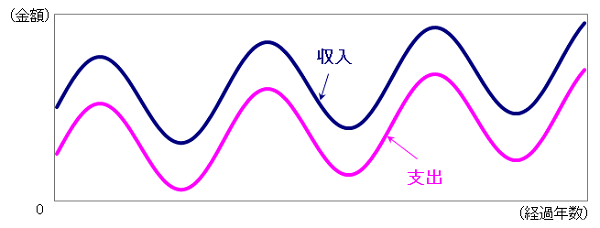

■ 財政危機シナリオ

シミュレーションでは、2016年度以降の25年間それぞれに対して財政危機シナリオを1年ずつずらしながら発生させて、家計のキャッシュフローがどのように変化するかの分析を行った。このシミュレーションでは、財政危機は破局的な方向に向かうのではなく最終的には一定の収束に向かうことを想定してシナリオ1とシナリオ2を用意した。

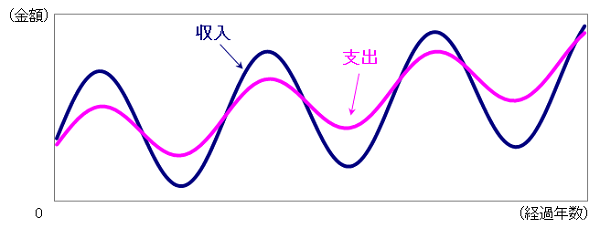

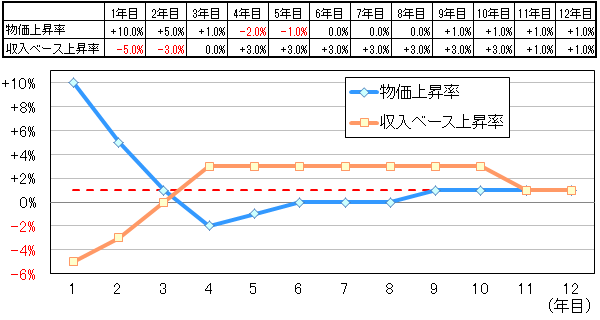

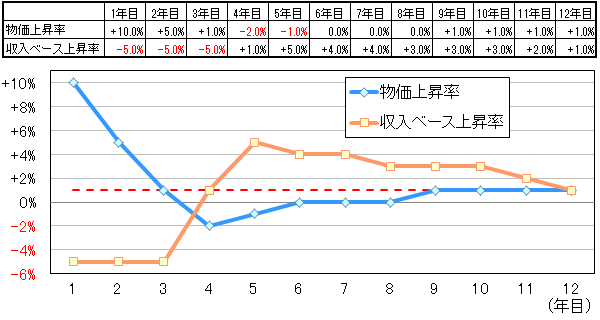

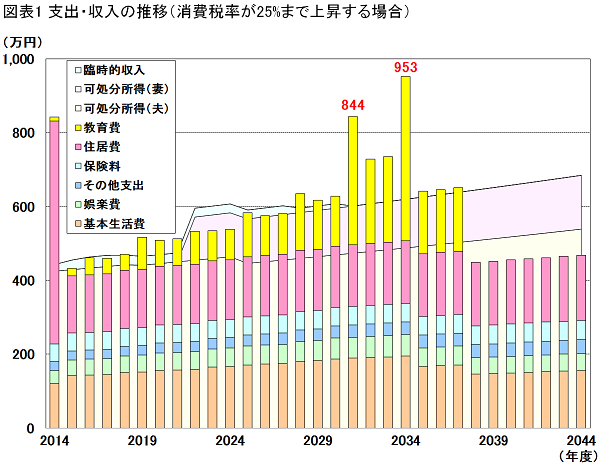

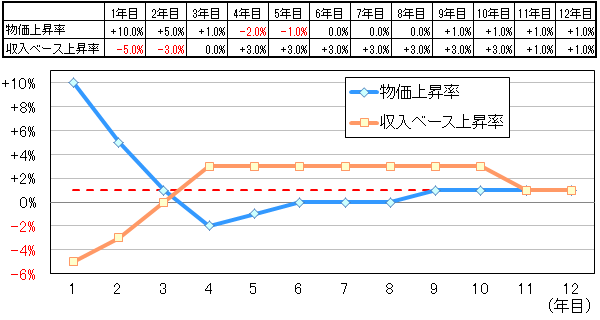

シナリオ1(図表1)は、財政危機を増税なしに政府のスリム化で乗り切るケースを想定している。財政危機が発生したときは、その初年度にプラス10%、2年目にプラス5%の強いインフレが発生し、同時に初年度にマイナス5%、2年目にマイナス3%の給与の減少が起こる。その後は、政府の財政構造改革が成功し、急激な円安の反動から幾分か円高となり、4年目、5年目にマイナス2%、マイナス1%のデフレが発生し、一方、給与の水準は10年目にかけて物価の水準にある程度収束していく。

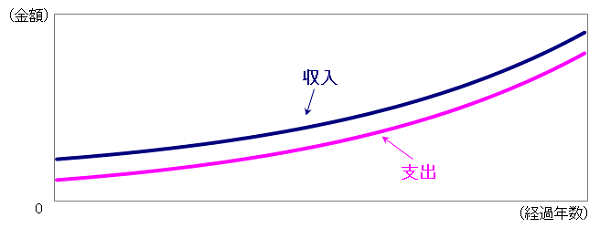

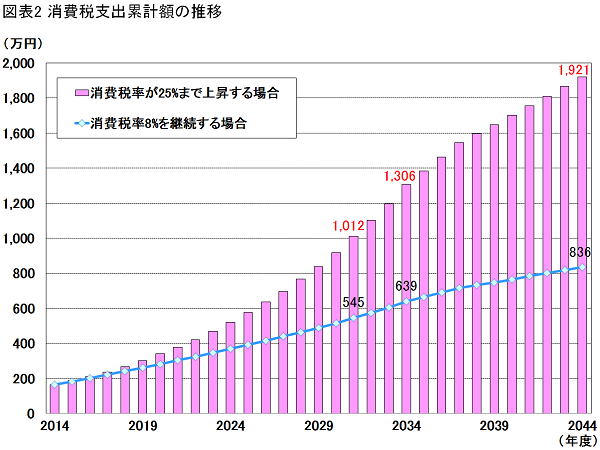

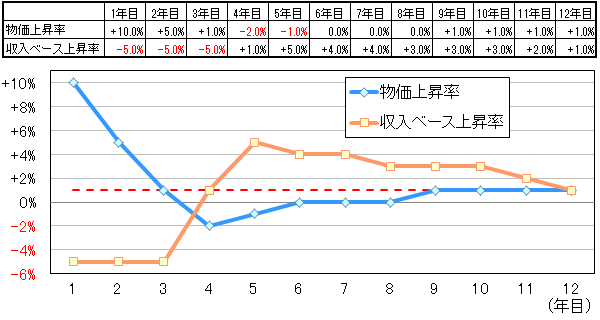

シナリオ2(図表2)は、肥大化した政府を維持したまま増税によってひとまず財政危機を脱するケースを想定している。財政危機が発生したときに、その初年度にプラス10%、2年目にプラス5%の強いインフレが発生し、初年度においてマイナス5%だけ給与が減少する。2年目になって、まずは負担できるところからということで所得税の増税が行われ、モデル世帯の場合は所得税率がプラス5%だけ上昇する。これでも財政危機は収束しないため、3年目に入って、消費税率をプラス5%だけ上げる(例えば、2017年度以降であれば、消費税率は10%+5%=15%となる)。また、消費税率を4年目から8年目まで1%ずつ小刻みに上げて8年目以降はプラス10%となる(消費税率は最大で10%+10%=20%となる)。給与は、増税の影響もあって、2年目、3年目も共にマイナス5%となる。その後は、増税の効果によって財政危機は落ち着きを取り戻し(消費税増税は2年目の時点で決定されるとする)、急激な円安の反動から幾分か円高となり、4年目、5年目にマイナス2%、マイナス1%のデフレが発生し、一方、給与の水準は11年目にかけて物価の水準にある程度収束していく。

なお、財政危機の発生が遅れれば遅れるほど、そのインパクトが大きくなるとうい考え方もあるが、ここでは、危機の規模は発生時期によらず同一とした。危機が遅れた分のリスクは、次の、またその次の世代の負担へと先延ばしされることを前提とした。 また、財政危機発生前は、物価上昇率と給与水準の上昇率は全期間に渡って一律プラス1.0%としている。また、消費税率は2016年度までは8%、2017年度以降は10%とし、所得税率は、現在の所得税法の規定に基づいて、給与の水準から推定される税率を使用している。

ところで、物価上昇率は、消費者物価指数(CPI)の前年度比と考えてもよいが、CPIは、昨今の円安局面では、生活実感よりもやや低めに出ているような気がする。従って、物価上昇率は、あまり指数にとらわれずに、生活実感に基づいたものとして捉えてよいだろう。そのように捉えると、シナリオで使用する物価上昇率プラス10%という高めの値も、急激な円安局面においては、それほど違和感のない数字であると考えられる。また、以下では、世間の平均的な給与収入(年収)の前年からの上昇率を「収入ベース上昇率」と呼ぶこととする。

図表1 シナリオ1の物価上昇率と収入ベース上昇率

図表2 シナリオ2の物価上昇率と収入ベース上昇率

■ モデル世帯

シミュレーションで使用するモデル世帯の概要は以下の通りである。

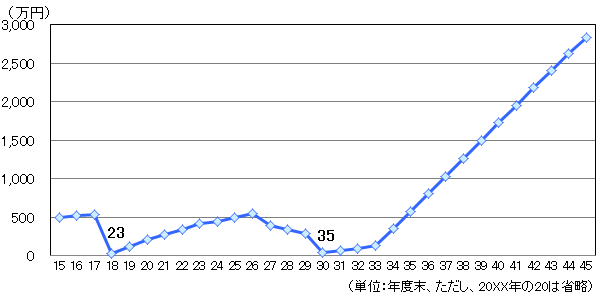

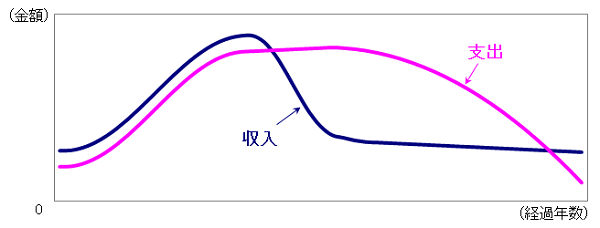

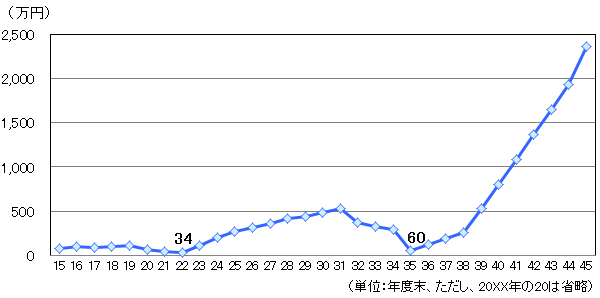

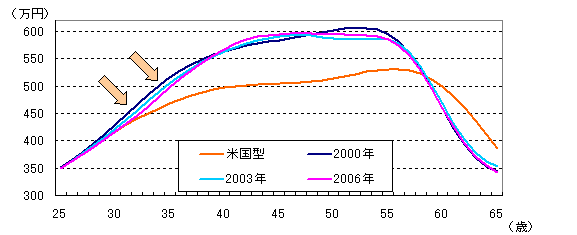

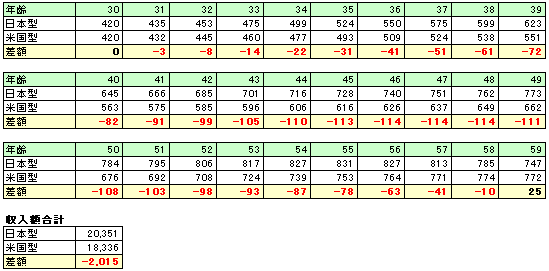

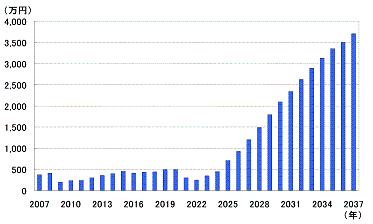

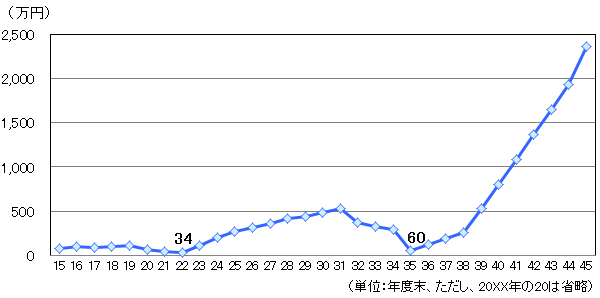

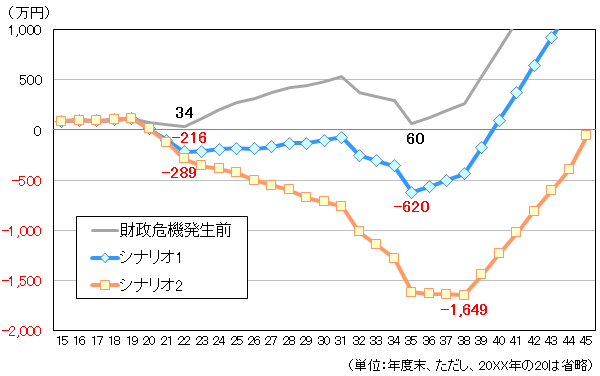

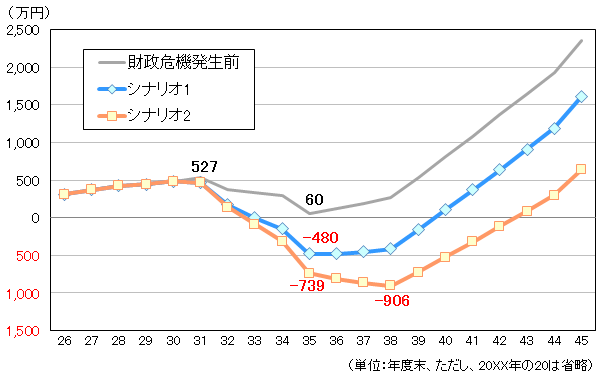

2015年度の末の時点で夫32歳、妻30歳、第一子2才。2016年度に第二子を出産予定。2015年度の初めに3500万円のマンションを購入(購入価格には諸経費および税金を含む。自己資金は700万円(購入価格の20%))。年間の基本生活費120万円、娯楽費36万円、保険料48万円、住宅諸経費48万円、その他支出12万円。子供の教育は、幼稚園から大学まで全て公立(仕送りなし)。夫の給与収入は500万円(将来の給与収入は米国型の賃金カーブに従って上昇する)、妻は主婦だが、第二子が小学生になる2023年度以降はパート等を行うことで給与収入が年130万円。2015年度の初めの資金残高(手元資金)は750万円。財政危機が発生しない場合の資金残高(図表3)は将来に渡って常にプラスを維持するものの、妻が働き始める直前の2022年度に34万円、教育費の支出が最大となる2035年に60万円となり、かろうじてプラスを維持した状態である。(詳細については、注に示したキャッシュフローレポートの「キャッシュフローの入力条件」を参照のこと)

図表3 財政危機発生前の資金残高(手元資金)の推移

■ シミュレーション結果

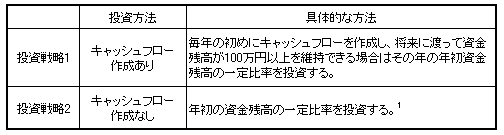

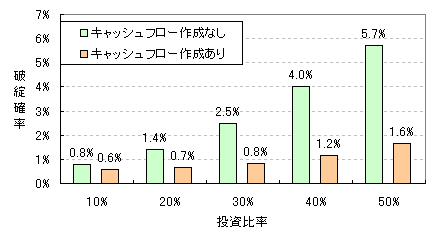

シミュレーションには、筆者が開発した「クライシスシミュレーション」を使用した。

シミュレーションでは、2016年度以降の25年間それぞれに対して財政危機シナリオを発生させた。ここでは、全ての年度での結果を見ることはできないので、資金不足の増加のスピードが速かった2020年度と2031年度の結果について見てみることにする。

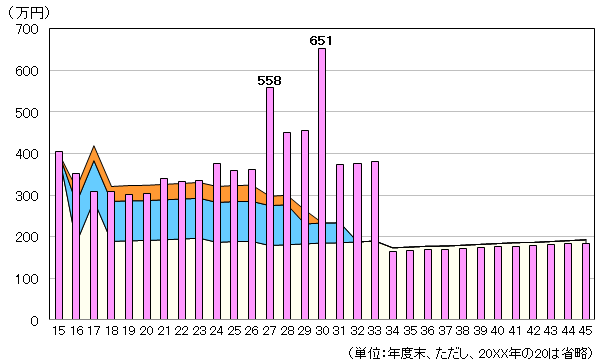

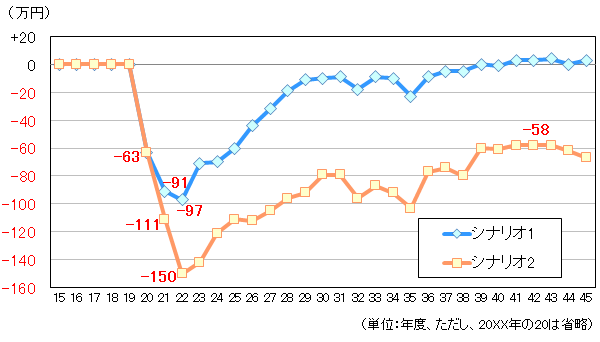

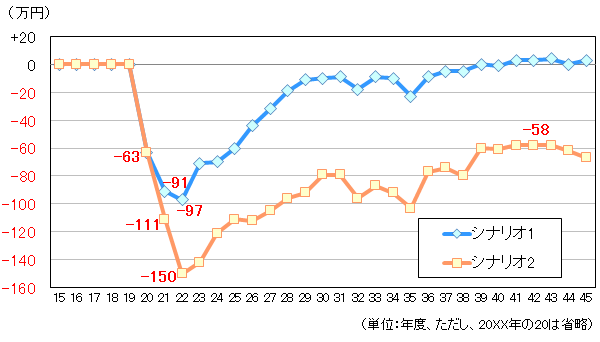

図表4は、2020年度に財政危機が発生した場合に、将来の各年度の資金収支(収入から支出を引いた差額)がどれだけ変化したかをグラフで示したものである。資金収支の変化額は、給与の水準が長期的には物価の水準にある程度収束していくことを想定してシナリオを設定しているため、時間の経過と共に改善していく。ただし、シナリオ1で、2041年度以降は資金収支の変化額が(子供の教育終了により資金収支のプラス幅が大きくなる影響も加わって)プラスに転じるのに対して、シナリオ2では、増税による収支の悪化により、資金収支の変化額は大幅なマイナスを継続する(改善してもマイナス58万円止まりである)。シナリオ1では、危機発生後の初年度に63万円、2年目に91万円、3年目に97万円だけ資金収支が悪化している。一方、シナリオ2では、危機発生後の初年度に63万円、2年目に111万円、3年目に150万円だけ資金収支が悪化している。たったの3年間で、それぞれ合計で251万円、324万円も資金収支が悪化することを示している。

図表4 2020年度に財政危機が発生した場合の資金収支変化額の推移

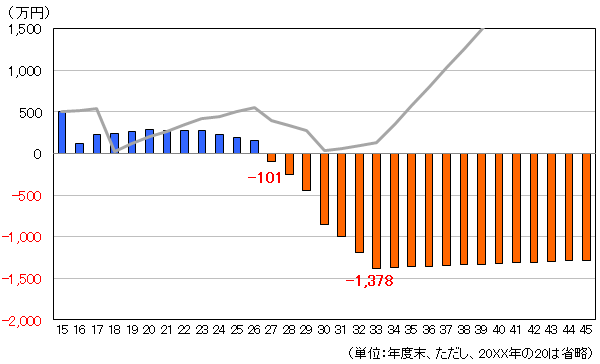

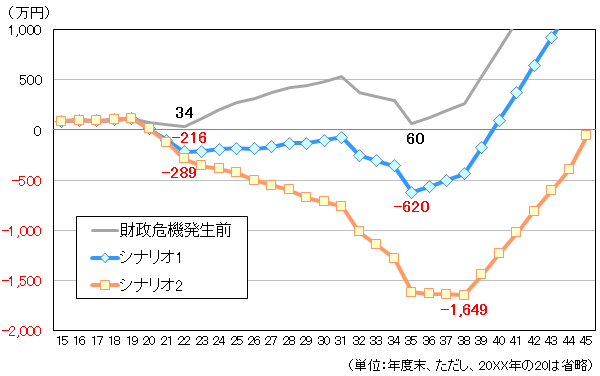

図表5は、2020年度に財政危機が発生した場合の、将来の各年度の資金残高(手元資金)の推移をグラフで示したものである。最終的に、トータルでシナリオ1では620万円、シナリオ2では増税の影響も加わって1,649万円もの資金が不足する。資金不足が最大となる子供が大学に行く時期にかけて、新たな収入源を確保することが中長期的な課題となってくる。短期的には、危機発生後3年間で、シナリオ1では216万円、シナリオ2では289万円もの資金不足が発生する。もともと、妻が働き始める直前で資金残高が危機前ですら34万円しかなかった時期と重なるため、資金不足が大きくなってしまうのである。

図表5 2020年度に財政危機が発生した場合の資金残高の推移

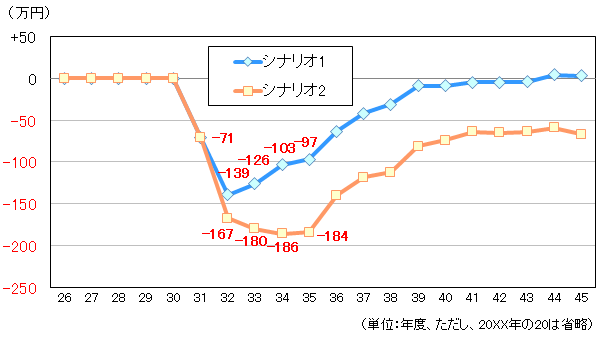

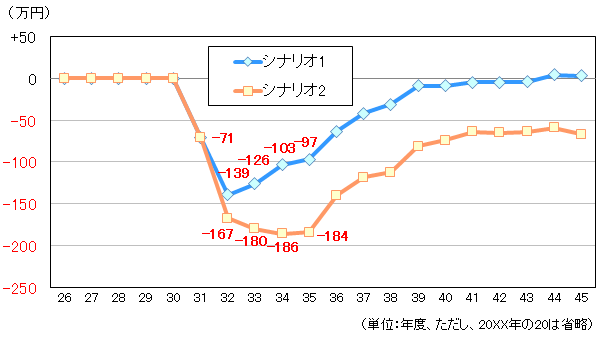

図表6は、2031年度に財政危機が発生した場合に、将来の各年度の資金収支(収入から支出を引いた差額)がどれだけ変化したかをグラフで示したものである。2031年度は、子供の教育費の支出がこれから増えていく年であるため、2031年度以降の数年は、インフレによる支出の増加幅が大きくなりやすい時期である。シナリオ1では、危機発生後の初年度から5年目にかけて71万円、139万円、126万円、103万円、97万円だけ資金収支が悪化している。一方、シナリオ2では、危機発生後の初年度から5年目にかけて71万円、167万円、180万円、186万円、184万円だけ資金収支が悪化している。短期間(3年間)のうちにそれぞれ合計で336万円、418万円、また、たったの5年間で、それぞれ537万円、787万円も資金収支が悪化することになるのだ。

図表6 2031年度に財政危機が発生した場合の資金収支変化額の推移

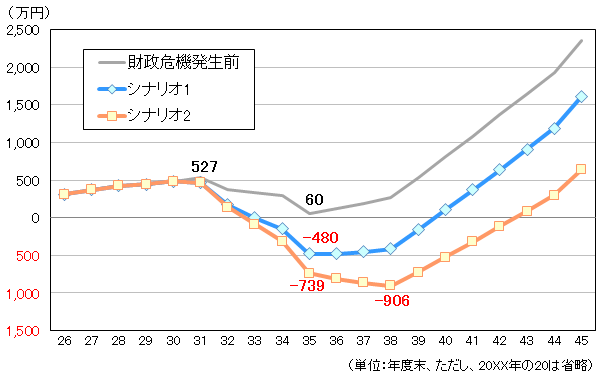

図表7は、2031年度に財政危機が発生した場合の、将来の各年度の資金残高(手元資金)の推移をグラフで示したものである。両シナリオ共に資金収支の悪化の程度が大きいため、子供の大学のために貯めた資金(危機発生前では527万円)が、危機発生後2年目には枯渇し、そこからマイナスに転じることになる。そして、危機発生後たったの5年間で、シナリオ1では480万円、シナリオ2では739万円もの資金不足が発生する。短い期間に、ここまで不足額が膨らむと、新たな収入源を確保する前に万策尽きてしまうこともあり得るだろう。

図表7 2031年度に財政危機が発生した場合の資金残高の推移

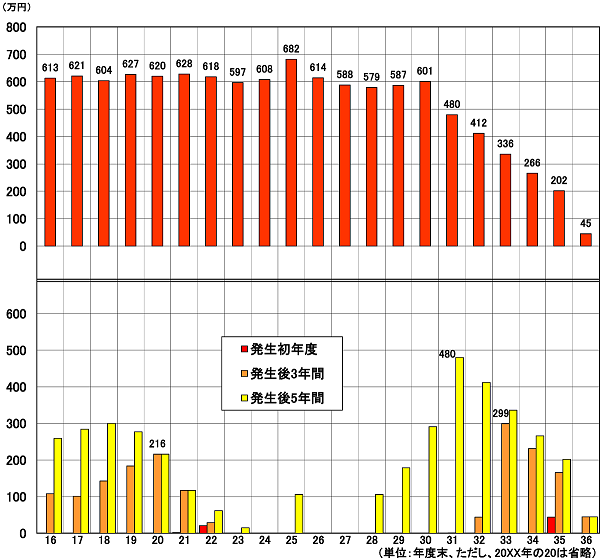

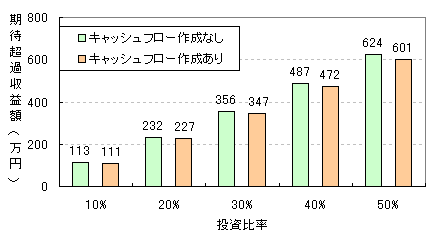

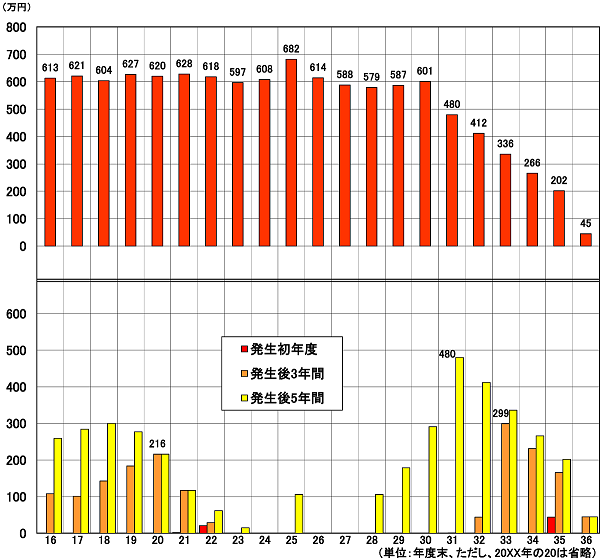

図表8は、シナリオ1(財政構造改革断行、増税なし)の財政危機が発生した場合の発生年度別の資金不足額を示したものである。上グラフは危機発生後の最大の資金不足額、下グラフは危機発生後の期間別の資金不足額を表したものである。

まず、上グラフから、子供が大学に入る前の2030年度までに財政危機が発生した場合、ピーク時で600万円から700万円の資金不足に陥ることが分かる。これらの資金不足のピークは、危機発生年度とは無関係に、子供2人の大学生の期間が重なって支出額が最大となる2035年度に発生する。従って、2035年度にかけて、何らかの方法で600万円から700万円の追加資金を確保しなければならないことが分かる。

次に、下グラフから、財政危機発生後の短期間(3年間)で資金不足が増加しやすい時期は、妻が働き始めるまでの期間(2022年度まで)と第一子が大学に通う期間(2033年度から2035年度まで)であることが分かる。2020年度に財政危機が発生した場合、資金不足額は216万円に、2033年度に財政危機が発生した場合、資金不足額は299万円まで拡大する。また、第一子が大学に通い始める直前の2031年度に財政危機が発生した場合、5年間のうちに資金の不足額が480万円まで拡大する。

図表8 シナリオ1の財政危機発生年度別の資金不足額

(上グラフ:最大、下グラフ:危機発生後期間別)

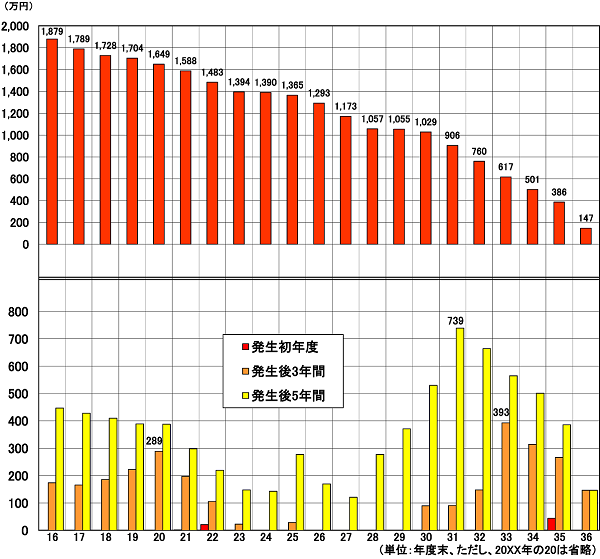

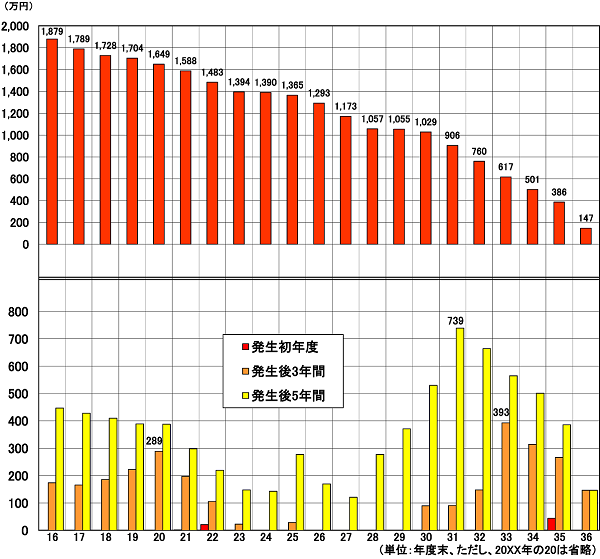

図表9は、シナリオ2(現状維持、増税あり)の財政危機が発生した場合の発生年度別の資金不足額を示したものである。上グラフは危機発生後の最大の資金不足額、下グラフは危機発生後の期間別の資金不足額を表したものである。

まず、上グラフから、増税の影響により、財政危機が早まれば早まるほど不足金額が増加するということである。2016年度に財政危機が発生した場合、ピーク時で1,879万円の資金不足が発生する。資金不足のピークは、危機発生年度とは無関係に、第二子が大学を卒業する2038年度である。従って、2038年度にかけて、何らかの方法で最大で1879万円の追加資金を確保しなければならないことが分かる。

次に、下グラフから、財政危機発生後の短期間(3年間)で資金不足が増加しやすい時期は、妻が働き始めるまでの期間(2022年度まで)と子供が大学に通い始める前々年度から第二子が大学2年生になる期間(2030年度から2036年度)であることが分かる。2020年度に財政危機が発生した場合、資金不足額は289万円に、2033年度に財政危機が発生した場合、資金不足額は393万円まで拡大する。また、第一子が大学に通い始める直前の2031年度に財政危機が発生した場合、5年間のうちに資金の不足額が739万円まで拡大する。

図表9 シナリオ2の財政危機発生年度別の資金不足額

(上グラフ:最大、下グラフ:危機発生後期間別)

最後にシミュレーションの結果を簡単にまとめておく。モデル世帯について、シナリオ1(財政構造改革断行、増税なし)の財政危機が発生した場合、次のような結論が得られた。

- 子育て期間中に財政危機が発生した場合、増税が行われないにもかかわらず、600万円から700万円程度の資金不足が発生する。資金不足は子供2人の大学生の期間が重なって支出額が最大となる2035年度にピークを迎えるため、2035年度にかけて、新たな収入源を確保しなければいけない。

- 資金不足の増加のスピードが速い期間は、妻が働き始めるまでの期間(2022年度まで)と第一子が大学に通う期間(2033年度から2035年度まで)である。これらの期間ではそれぞれ、危機発生から短期間(3年間)のうちに資金の不足額が216万円、299万円まで拡大する。また、子供が大学に通い始める直前の2031年度に財政危機が発生した場合、5年間のうちに資金の不足額が480万円まで拡大する。

次に、シナリオ2(現状維持、増税あり)の財政危機が発生した場合、次のような結論が得られた。

- 財政危機が早まれば早まるほど増税の影響が強まり、最大で1,879万円の資金不足が発生する。資金不足は第二子が大学を卒業する2038年度にピークを迎えるため、2038年度にかけて、新たな収入源を確保しなければいけない。

- 資金不足の増加のスピードが速い時期は、妻が働き始めるまでの期間(2022年度まで)と子供が大学に通い始める前々年度から第二子が大学2年生になる期間(2030年度から2036年度)である。これらの期間ではそれぞれ、危機発生から短期間(3年間)のうちに資金の不足額が289万円、393万円まで拡大する。また、第一子が大学に通い始める直前の2031年度に財政危機が発生した場合、5年間のうちに資金の不足額が739万円まで拡大する。

注) モデル世帯の詳細やキャッシュフローの計算結果、キャッシュフロー作成にあたっての前提事項や留意事項は、本コラムのために作成した以下の「クライシスシミュレーション」のキャッシュフローレポートを参照のこと。

シナリオ1 Column_20150530_1.pdf (481ページ、17.3MB)

シナリオ2 Column_20150530_2.pdf (481ページ、17.6MB)